В статье поговорим о кризисе 2008 года. Дело в том, что сейчас в начале 2020 года финансовые рынки довольно стремительно снижаются из-за эпидемии Коронавируса.

Многие уже начали поговаривать о том, что текущая коррекция может вполне реально перерасти в полноценный финансовый кризис, а в последующем и в международный экономический кризис. И, конечно, каждый задаётся вопросами, как на этом заработать, как вести себя в этой ситуации, во что стоит инвестировать, а во что не стоит инвестировать деньги. И многие пытаются проводить параллели с прошедшим кризисом 2008 года.

Прежде всего нужно сказать, что причины кризиса 2008 года и причины кризиса 2020 года (если он всё-таки случится) существенно отличаются.

Тем не менее, что было в 2008 году, и почему рынки упали именно тогда об этом, собственно, далее и поговорим.

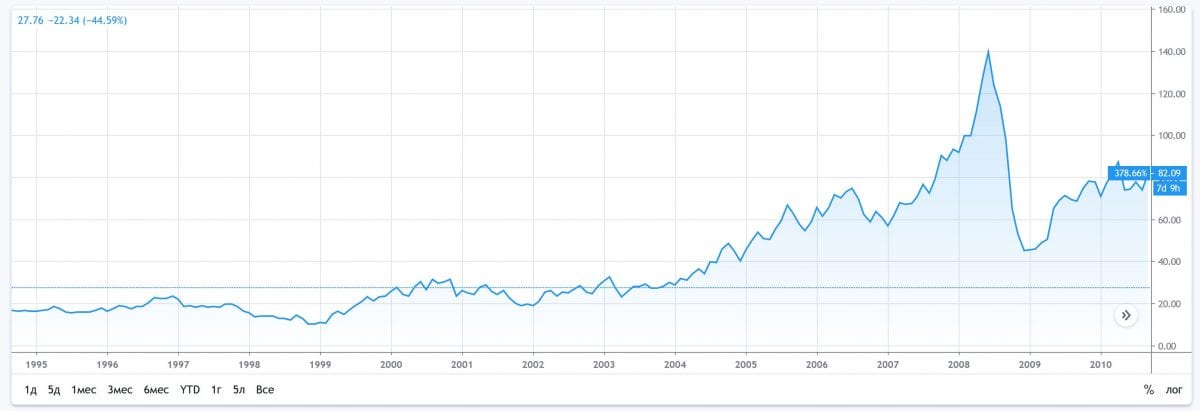

В начале 2000-х годов в целом мировая экономика достаточно активно развивалась. Цены на сырьевые товары стремительными темпами росли. Вспомните о том, какими были цены на нефть в начале нулевых годов, как росла, в том числе, и российская экономика, вместе с которой росла и международная экономика.

Вместе с ростом мировой экономики, росла и крупнейшая экономика мира (США). И одним из главных драйверов роста американской экономики в начале нулевых был строительный сектор. Строительные компании активно строили как жилую, так и коммерческую недвижимость.

В этот период многие американцы обзавелись собственным жильём. Активно рос ипотечный рынок, т.е. была возможность покупать квартиры по достаточно приемлемым ставкам в ипотеку. И, соответственно, именно оттуда и зародился экономический кризис 2008 года.

Как обстояли дела на строительном (ипотечном) рынке в США? В начале 2000-х годов процентные ставки ФРС США были очень низкие. А это значит, что ипотеку можно было взять под очень низкий процент. И в этот период многие благонадёжные заёмщики воспользовались этой ситуацией. И, соответственно, покупали жильё, для того чтобы обзавестись собственными квадратными метрами.

И начали выдавать ипотеку чуть ли не всем подряд. В том числе есть зафиксированные факты, когда ипотеку выдавали бездомным, безработным. И даже был зафиксирован случай, когда ипотеку выдали семилетнему ребёнку, у которого, собственно, ни то что нет никакой недвижимости и кредитной истории, у него и дохода, в принципе, быть не может. То есть, ипотека выдавалась всем и вся.

А так как процентные ставки были крайне низкими, то ипотеку себе реально могли позволить очень многие люди.

Причём мы с вами привыкли, что ипотека выдаётся каким образом. Когда берём ипотеку, у нас изначально платежи по ипотеке включают в себя и выплаты процентов по ипотечному кредиту, и выплату основного долга.

В США в тот период достаточно активно развивалась история, когда ипотечным заёмщикам не надо было платить основной долг в первые несколько лет. То есть, первые несколько лет американские заёмщики, которые брали ипотеку, платили только проценты.

И получается, допустим, платёж по ипотечному кредиту у какого-нибудь американского безработного составляет $200 в месяц. При этом у него пособие по безработице $1000 в месяц. И получается чисто формально с точки зрения доходов и расходов, он может себе позволить эту ипотеку. Процентные ставки низкие, по основному долгу ничего гасить не надо, плати только проценты и вот тебе твои квадратные метры, живи. Всё у тебя прекрасно и замечательно.

Но в какой-то момент процентные ставки в США начали расти и ипотека начала, соответственно, дорожать. И в Америке ещё была распространена такая история, когда процентная ставка не фиксированная, а плавающая. И, соответственно, по мере роста процентных ставок в экономике, начали расти и процентные ставки по ипотеке. Ну, окей. Не так это все страшно, т.е. был платёж $200, стал $300. Всё равно наш американский безработный зарабатывает на пособиях по безработице, допустим, ту же самую $1000. И по-прежнему может обслуживать свой долг.

Но проходил этот период (льготный), когда ты платишь только проценты. Наступает период, когда нужно платить не только проценты, но и часть основного долга. И в этот момент ипотечные платежи очень резко возросли у очень многих заёмщиков. Соответственно, платил $200-300, и вдруг начинаешь платить $2000-3000. И, соответственно, чисто физически неблагонадёжные заёмщики уже не могли обслуживать ипотечные кредиты.

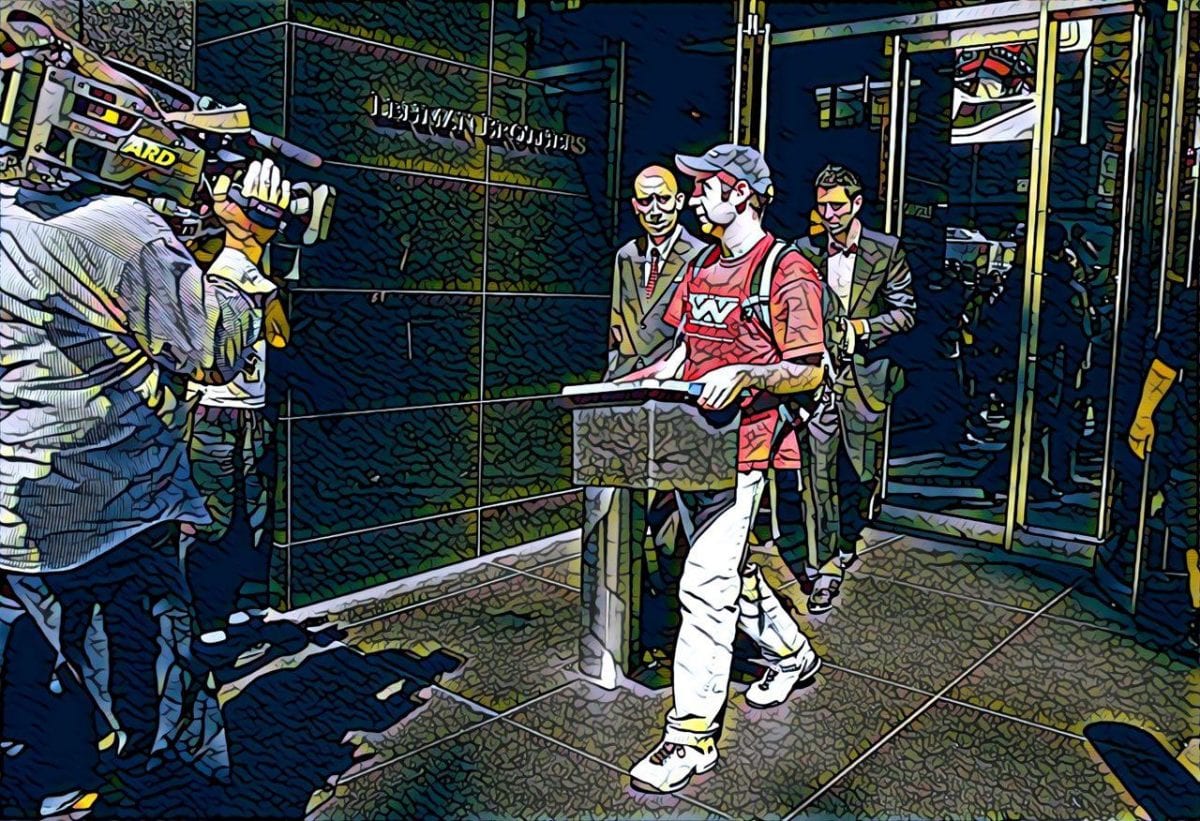

Они начали приходить в банки и собственно отдавать ключи от своего жилья, говоря: — «Вот мои ключи. Я ничего платить не могу, забирайте моё жильё. И таких людей приходило в банки десятками тысяч.

Домов у банков образовалось достаточно большое количество. И банки начали спешно распродавать эти дома. Цены на недвижимость начали падать. И положение на рынке недвижимости попала в патовую ситуацию, когда, с одной стороны, есть огромное количество заёмщиков, у которых резко возросла долговая нагрузка, а с другой стороны, рынок недвижимости падает, и выдавать новые кредиты уже совершенно нет никакого смысла, их собственно, особо никто и не берёт. Потому что никто не торопится влезать в дорогие кредиты, в то время когда падают цены на квадратные метры. Одно дело покупать квартиру (дом) тогда, когда цены на недвижимость растут. Совершенно другое дело, когда цены на недвижимость падают.

Ну, казалось бы, причём здесь финансовые рынки. Упали цены на рынке недвижимости. Ну, какое-то количество американских безработных лишились своего жилья, которое себе не могли позволить. А финансовые рынки здесь вот причём.

Они здесь при том, что любой банк, когда выдаёт достаточно большое количество ипотечных кредитов, старается свой ипотечный портфель упаковать в какой-то финансовый инструмент, так называемый дериватив. Который в последующем он, соответственно, хочет продать более крупному инвестору или банку на биржевом или внебиржевом рынке.

И что делали американские банки? Они брали свой ипотечный портфель, который состоял как из хороших, так и плохих кредитов. Упаковывал это всё в один единый дериватив (производный финансовый инструмент), и пытались реализовать на рынке.

И рейтинговые агентства оценив ситуацию на рынке недвижимости, посмотрев на структуру портфеля (на то как всё растёт и развивается), конечно же, «делали» рейтинг для этих бумаг AAA.

Иными словами, это самый надёжный финансовый инструмент, который привязан к американской недвижимости, который сейчас переживает безумный бум и т.д.

При этом очень распространенной была ещё история о том, когда члены совета директоров банка, были одновременно членами совета директоров какого-то рейтингового агентства. И договорится в общем-то никакой проблемы не было, чтобы получить нужный рейтинг.

И дальше получалось, что у нас есть меганадёжные по мнению рейтингового агентства финансовые инструменты, в который запихано всё подряд.

И это всё распродавалось, как «горячие пирожки» на рынке доверчивым инвесторам, которые хотели заработать на буме американского рынка недвижимости.

Ну, а далее после того, как американские безработные начали приходить в банки, сдавать ключи от домов, потому что не могли обслуживать ипотечные кредиты, оказалось, что банки теперь не могут обслуживать эти финансовые инструменты, и не могут выплачивать проценты по ним своим новым инвесторам.

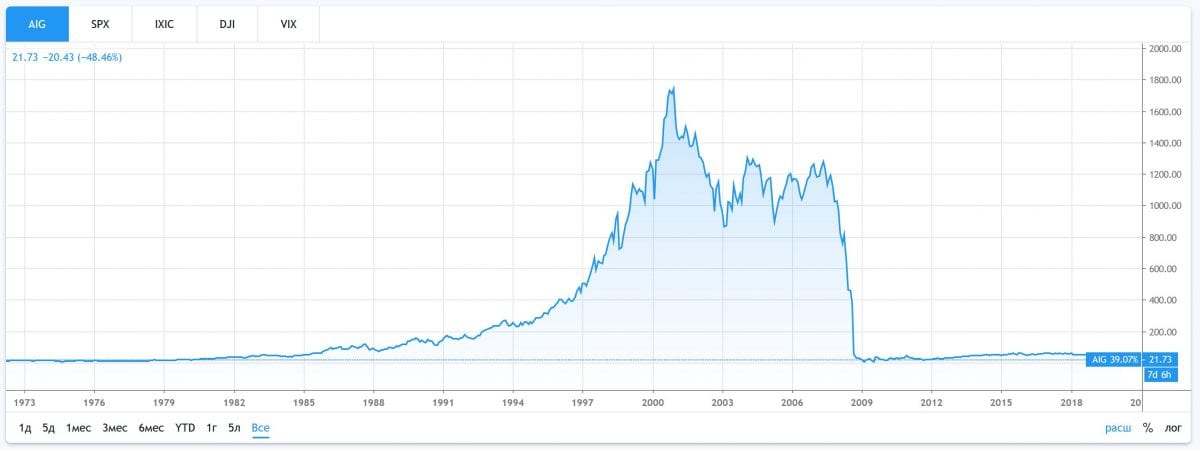

И эта история начала постепенно схлопываться, т.е. начали хлопаться банки, начали хлопаться страховые компании, которые всё это дело страховали.

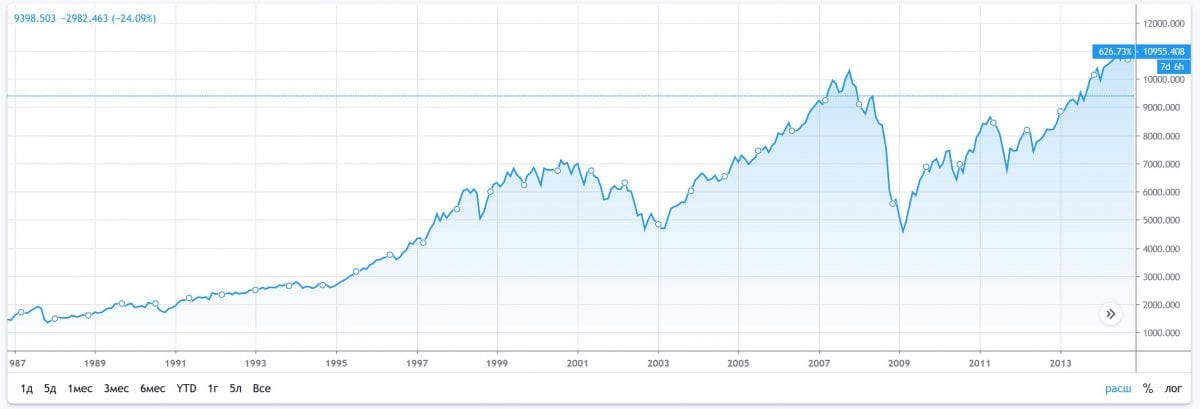

Под удар попали и крупнейшие государственные ипотечные компании США. И в последующем, соответственно, всё это вызвало волну падения на американском рынке.

И это падение затронуло абсолютно весь рынок, не просто потому, что американская экономика (американский фондовый рынок) имеет непосредственное влияние на все рынки на нашей планете. Но и потому, что в эти финансовые инструменты, созданные на основе ипотечных портфелей американских банков, инвестировали деньги инвесторы со всего мира. В том числе, и Российская Федерация потеряла довольно большое количество миллионов долларов, которые были инвестированы в американские ценные бумаги. Такова была причина американского кризиса, т.е. это бум на американском рынке недвижимости, это необдуманные ипотечные сделки и, соответственно, финансовые инструменты, которые просто «надували» бестолковым ипотечным портфелем.

Кратко выделим причины кризиса: Надутый ипотечный рынок. Высокий рейтинг бумаг, которые ничего не стоят. Бездумная выдача кредитов малоимущему населению и страхование ипотечных займов.

Собственно, сегодня наблюдаем ситуацию, когда причины возможного будущего экономического кризиса несколько другие. Они несколько отличаются от 2008 года. Тем не менее, зная опыт предыдущих кризисов и зная то, что было и происходило с финансовыми инструментами в предыдущий кризис, можно делать выводы и совершать правильные действия в текущий кризис.

164511

164511  0

0

Добавить комментарий

Зарегистрированные пользователи могут общаться и оставлять комментарии онлайн. Остальные комментарии проходят модерацию.